Биткоин и другие криптовалюты показали значительный рост за последний год. Несмотря на обилие статей в специализированных изданиях, новостных ресурсах и различных соц. сетях, многое в криптоэкономике остается непонятным. Недавно крупнейшая в мире биржа производных финансовых инструментов CME объявила о том, что фьючерс на индекс биткоина (BRR) будет доступен для торговли на их электронной площадке (Globex). Этот шаг свидетельствует о важных изменениях в мире традиционных финансовых институтов. Но будут ли рыночные механизмы эффективными ?

На сайте крупнейшего в мире оператора деривативов CME Group опубликована интересная статья, часть ее перевода и часть мыслей автора укладываются в общий вектор представлений относительно экономических особенностей спроса и предложения, саморегуляции и других интересных эффектов этого нового рынка.

В свое время Милтон Фридман предсказывал появление новой формы цифровых денег, которые дадут возможность уйти от регулирования и станут аналогом наличных денег из реальной жизни. Он умер в 2006 году, а в 2009 году произошла первая биткоин-транзакция.

Почему биткойн настолько изменчив?

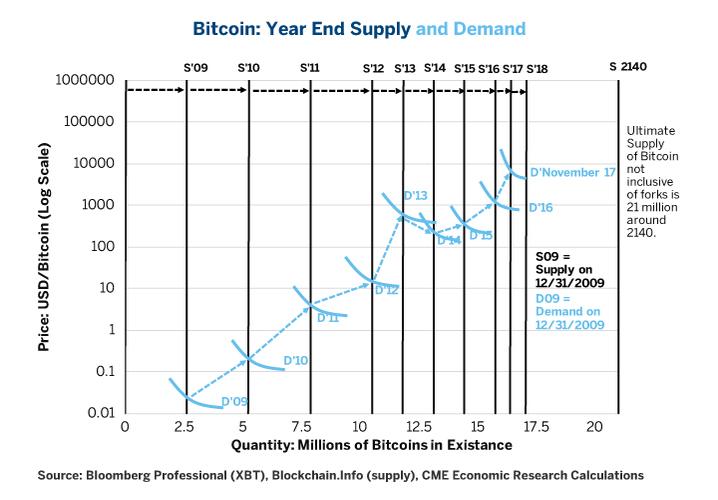

Для начала рассмотрим его драйверы спроса и предложения и то, как криптовалюта соизмеряется с товарным рынком. Что поразительно, в экономике биткойна, так это уверенность в его поставках со стороны продавцов и «капризах» спроса со стороны покупателей. Скорость, с которой добывается биткойн, очень предсказуема и в отличие от практически всех активов — валют или товаров — ее конечная поставка — известное количество, фиксированное заранее.

Никогда не будет более 21 миллиона биткойнов. Эта особенность делает эластичность поставки практически неупругой. Независимо от того, насколько высоко растут цены, майнеры не будут производить более 21 миллиона монет. Более того, рост цен не обязательно будет стимулировать более быструю добычу биткойна.

Даже если майнеры, создадут больше биткойнов увидив в этом экономический смысл (за счет высоких цен), то локальное увеличение предложения произойдет за счет его снижения в будущем, поскольку общий объем предложения достигнет жесткого, асимптотического предела в 21 миллион.

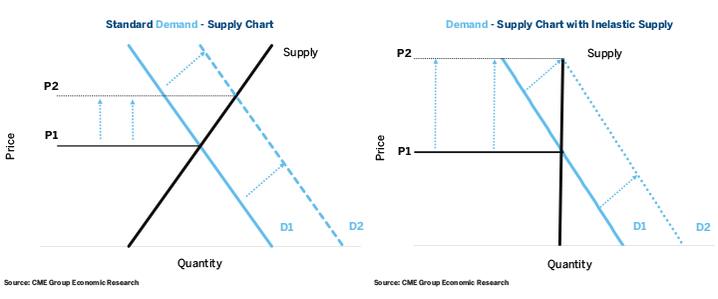

Неэластичность предложения объясняет, почему биткойн настолько «изменчив и непредсказуем». Системы с неупругим запасом показывают больший отклик (большую волатильность в движениях цен) на изменения спроса, чем предметы с эластичным предложением.

То же самое относится и к спросу: чем более неупругий спрос, тем большее изменение цен в результате небольших изменений баланса спроса или предложения. В приведенных ниже примерах вы можете видеть «скромное» движение цены (ценовой ответ) на восходящий сдвиг спроса на рынок с нормальной эластичностью предложения слева и более высокий ценовой отклик от такого же изменения спроса на рынке неэластичного предложения справа.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Из большого списка инструментов, которые торгуются на Чикагской Товарной Бирже, наиболее волатильным является природный газ (NG). Это классический пример рынка с неупругим спросом и предложением.

Если сегодня цены будут резко меняться, потребители все равно будут нуждаться в природном газе для выработки электроэнергии, отопления и для топливной промышленности, и поэтому они будут готовы заплатить за это, по крайней мере локально, в краткосрочной перспективе.

То же самое касается поставщиков природного газа. Если цены удвоятся, что для данного рынка нередкое событие, в краткосрочной перспективе производители, скорее всего, не смогут увеличить предложение. Подобные параллели справедливы и для сырой нефти.

Что отличает газ или нефть от биткойна?

Долгосрочное предложение нефти или газа, демонстрирует некоторую степень эластичности. Если цены на них будут иметь устойчивый рост, производители могут находить способы производить больше — или, по крайней мере, исторически так было прежде. Это не совсем так для биткойна, однако рост цен может увеличить вероятность разделения (форка) на оригинал и новую валюту, такую как bitcoin cash или bitcoin gold.

Ограниченное и очень неэластичное предложение биткоина также является основным фактором, влияющим на его цену. В первые четыре года его предложение росло примерно на 2,5 миллиона монет в год. Несмотря на это, цены растут по мере роста спроса за счет роста сообщества пользователей. С тех пор предложение в виде эмиссии продолжает расти, но темпы существенно замедлились, в то время как спрос падал в годовом исчислении.

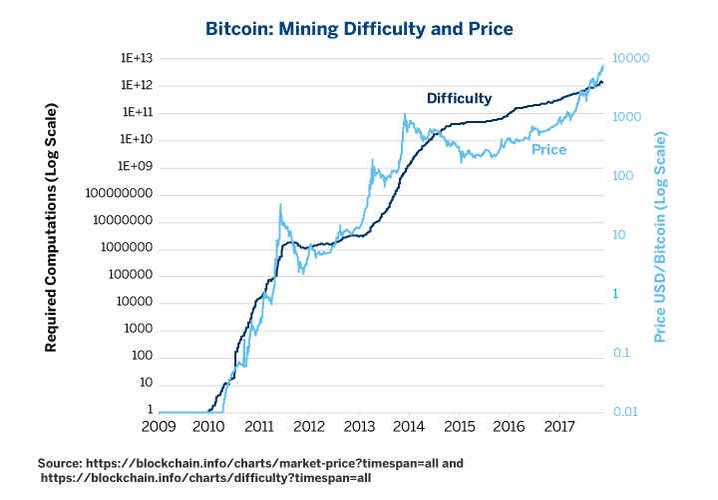

Биткойн добывается оборудованием майнеров, решающими криптографические задачи. В обмен на правильное решение майнеры получают новые монеты. С течением времени эти математические проблемы осложнялись, что увеличивало требуемую вычислительную мощность, необходимую для решения новых задач в условиях растущей конкуренции и мощности сети. Это приводит к росту стоимости оборудования и электроэнергии для производства биткойнов. В этом биткойн похож на энергетические товары и металлы.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Например, по состоянию на конец 2017 года производители сырой нефти в США, вероятно, имеют рентабельность на уровне в 40$ за баррель. Выше этой цены они, очевидно, будут продолжать производить, но ниже этого уровня они начнут сокращать производство. Также, как и биткойн, сложность извлечения источников энергии из Земли значительно увеличилась с течением времени и исчерпанием месторождений.

Наша цивилизация извлекла самые легкодоступные запасы нефти около поверхности земли много десятилетий назад. В настоящее время предельное увеличение предложения происходит в основном из-за глубоких месторождений, от морского бурения или от других труднодоступных мест.

Во второй половине 19 века, когда нефть была впервые произведена в больших количествах, 1 единица энергии, вложенная в добычу сырой нефти, производила около 150 единиц энергии. К 1970-м годам это значение составляло около 1 к 30, и это соотношение упало примерно до 1 к 15 в 2000 году и, вероятно, сегодня находится на отметке ниже 1 к 10.

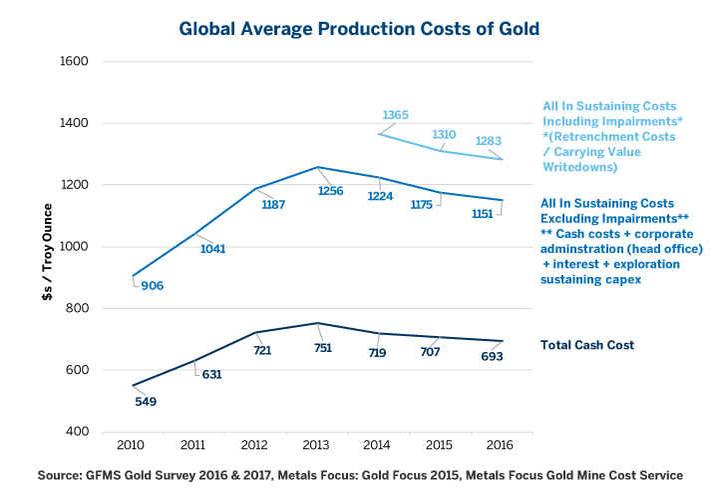

Для металлов, таких как медь, золото и серебро, есть два важны фактора: их стоимость и расходы на добычу и поставку. Издержки дают представление о том, на каких ценовых уровнях производители будут поддерживать текущее производство. Всеобъемлющие затраты на обслуживание дают представление о том, какие текущие и ожидаемые будущие уровни цен должны быть направлены на стимулирование дополнительных инвестиций в производство новой продукции.

Например, стоимость для операторов рудника по добыче золота в среднем составляет около 700$ за унцию, а стоимость включающая в себя все издержки составляет около 1250$ за унцию.

Интересно, что для золота, серебра и меди, после того, как их цены упали в 2011 году, это привело к снижению нормы прибыли операторов добычи, которые, в свою очередь, нашли способы упорядочить свой бизнес и сократить себестоимость продукции.

То же самое можно сказать о снижении цен на энергоносители в 2014-2016 годах, которые, возможно, снизили предельные издержки производства с 50 до 40 долларов за баррель нефти. Подобно добыче металлов и добыче ископаемых видов топлива, добыча биткойна также является конкурентным бизнесом. Неудивительно, что мы наблюдаем аналогичную петлю обратной связи между увеличением сложности добычи (предложением) и ценой.

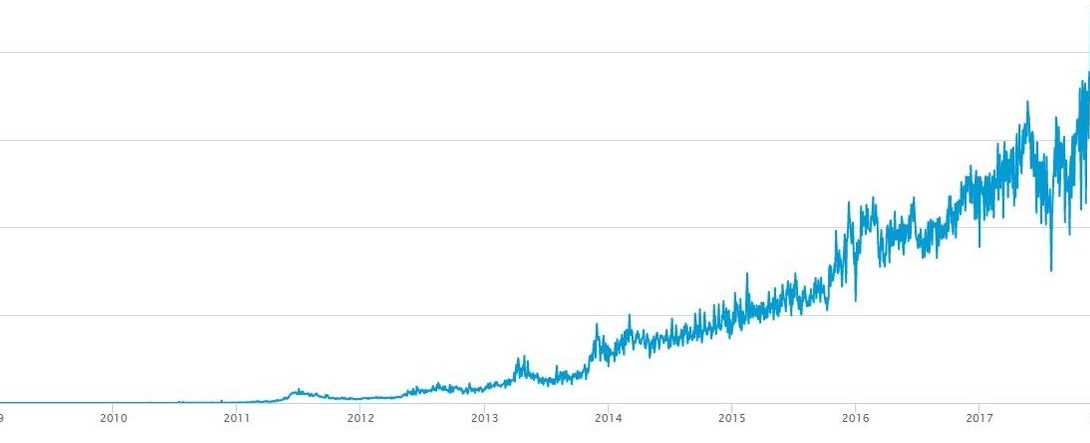

Из графиков видно, что по мере роста необходимого количества вычислений и их сложности, происходит увеличение стоимости биткойна. Однако, существует и другая сторона этого цикла обратной связи. Обратите внимание на то, что случилось с сложностью после первого серьезного обвала рынка (снижение цен на 93%) в 2010-11 годах. Темпы роста сложности замедились до 2-х летних минимумов, пока цены не восстановились. Только когда в 2013 году начался следующий бычий рынок, сложность добычи снова стала расти.

Аналогичное явление произошло после падения рынк в 2013-2013 годах (снижение цен на 84%). Там тоже сложность «застопорилась», пока цены не начали свой следующий цикл роста. Учитывая уровень цен биткоина в конце 2017 года, вероятно, что сложность будет продолжать расти, но когда цены на биткойн пострадают от следующей коррекции, мы можем увидеть новую стагнацию в вычислениях.

Интересно, что предложение биткойна, по-видимому, имеет сходство с нефтью и металлами в этом отношении. Когда цены падают, производители должны принимать меры, для снижения издержек производства. В то время, когда фактическая сложность не снижается, стоимость вычислительной мощности (оборудования и его амортизации) падает со временем на 25% в год и более.

Таким образом, если график сложности идет в бок или растет с динамикой ниже среднегодовой, в течение года, фактическая стоимость затрат для производства электроэнергии, вероятно, падает, поскольку количество энергии, необходимое для выполнения того же количества вычислений, уменьшается.

Подобно тому, как производители металлов и энергии, находят способы снизить стоимость после медвежьих рынков, сообщества майнеров, похоже, делает то же самое, возможно в этом и заключается некоторый принцип саморегуляции.

Уже давно ходят слухи о том, что крупные сообщества (майнеры и известные лица в нише пулов и производителей средств добычи) контролируют порядка 4-5 миллионов монет. Если это так, теоретически, более высокие цены могут (и, вероятно, будут) побуждать их расставаться с запасами монет и обмениваться на валютные или другие активы. Если учесть это, поставка биткойнов может быть локально неупругой в очень короткий срок.

Подобное явление существует и в драгоценных металлах. Когда цены растут, мы видим увеличение вторичной переработки золота и серебра.

Однако, увеличение переработки, отвечает на рост цен, но не является драйвером для продолжения их роста. Для золота и серебра единственным настоящим предложением, которое влияет на цены, является добыча новых ископаемых. Аналогичным образом, если существующий владелец биткойна продаст некоторые свои добытые запасы, это увеличивает его краткосрочную, локальную доступность, но не влияет на его конечную долгосрочную поставку в будущем.

Факторы влияющие на изменение спроса

В то время как предложение биткойна чрезвычайно прозрачно, спрос на биткойн непрозрачен. Несмотря на это, есть несколько поддающихся количественной оценке фактов, которые мы знаем о потребителях на этом рынке.

Во-первых, мы имеем представление о количестве биткойн-транзакций каждый день, благодаря инфраструктуре и основным принципам работы блокчейна.

Во-вторых, что более важно, колебания транзакционных издержек биткойнов играют важную роль в определении конечных цен.

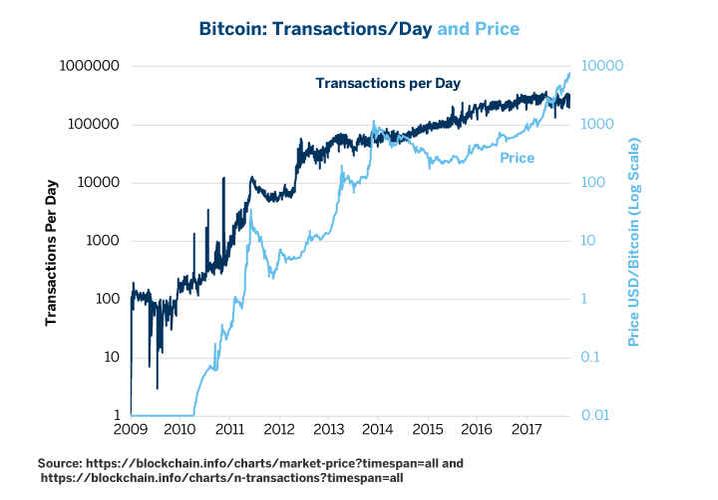

Динамика транзакций

Количество ежедневных транзакций в первые годы росло довольно стабильно с ценой биткойна, но в настоящее время оно не является основным драйвером для цен, из-за физического предела в их обработке на уровне текущего протокола. Тем не менее, стоит заметить, что число транзакций замедлило динамику в 2012 году, примерно за год до пика медвежьего рынка в 2013 году. После этого они начали расти снова в 2014 году, прежде чем цены на биткойн начали восстанавливаться, но в конце 2017 года динамика стагнирует.

Означает ли это, что новая коррекция уже на подходе и скоро начнется мощное падение биткоина? Никто не знает будущего, но транзакционные издержки показывают еще более зловещие признаки.

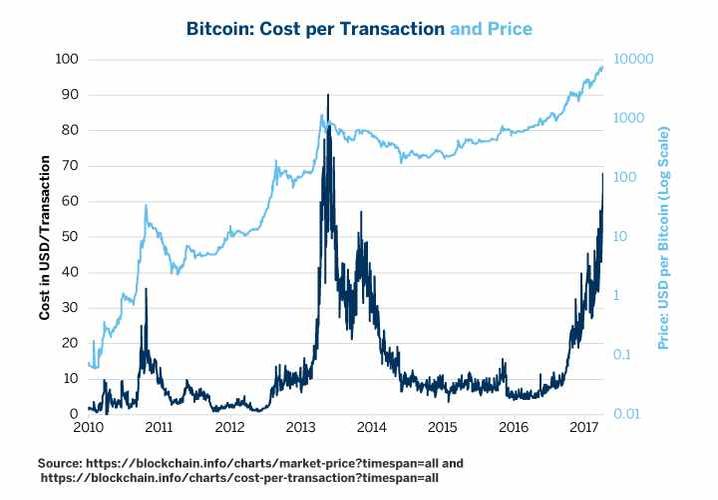

Затраты на транзакцию

Затраты на транзакцию выросли с $2 до $30 за транзакцию в конце 2010 года, прежде чем цены на биткойн потерпели крах и упали 93%. После того, как транзакционные издержки упали, развился еще один бычий рынок. Затраты на транзакции выростали также и в 2012 году, а к началу 2013 года выросли до 80$! Это совпало с очередным крахом рынка.

К 2015 году транзакционные издержки снизились до 8$, когда начался очередной рост цен. Начиная с конца 2016 года, они снова начали расти и теперь приближаются к 60-70 долларов за транзакцию. Будет ли это ограничивать рост спроса? Если да, то на каком уровне должна находится стоимость транзакций, чтобы спровоцировать такую коррекцию?

Никто в мире не знает ответов на эти вопросы, но стоит запомнить эти метрики:

В 2010 году цены на биткойн составляли около 30$, а стоимость транзакции выросла до 30$.

В 2013 году цены на биткойн выросли примерно до 1000$, а транзакционные издержки — до 87$.

С ценой в настоящее время около 16 000$ на момент написания статьи, может ли рынок поддерживать транзакционные издержки в размере 100$ и более долларов без снижения спроса и значительной коррекции? Скоро мы это узнаем…

А статья то во многом оказалась пророческой, биток вон как развернулся нехило уже почти на 6000$ вернулся, что будет дальше как думаете ?

Да уж ну и ну 🙂 сейчас цена битка уже куда ниже, действительно видимо некоторые фундаментальные факторы сказываются, спасибо, очень интересненько 🙂

В статье не рассмотрены еще пару важных моментов связанных с тем что крупные счета в блокчейне биткоина содержат значительную часть средств.

По сути большая часть биткоинов вероятно находиться под управлением маленькой группы лиц, даже если крупные счета — это адреса холодных кошельков бир и специальных сервисов, все равно такое положение дел по сути противоречит идеям децентрализации.

В целом интересно, спасибо!

Биткоин может флетить несколько лет, в таком случае капа постепенно вымывается, издержки падают непропорционально росту сложности сети, отсутствие эластичности как бы не очевидно…

интересно как повлияет выход Lightning Network на фундаментальное ценообразование биткоина ?

некоторые корреляции должны по логике перестать работать и увеличения пропускная способность приведет к снижению комиссий и здравствуй биток по 50000$

там всего пара проблем осталась, разработчики обещают к середине 2018 ее накатить

А как форки влияют на его цену ?

За этот год биток форканули уже 4 раза !!!

Сейчас ведь кроме bitcoin есть bitcoingold, bicoincash, скоро подтянуться еще lightning bitcoin, bitcoin uranium, bitcoin cash plus и bitcoin silver и еще парочка 🙂

Толя Радченко сравнивал всю эту вакханалию с форками как аналог QE, чем ведь по сути форки отличаются от печатанья денег ???

Рано или поздно люди это поймут, хотя основная цепь битка наверное все таки будет стоить и 50000$ когда нибудь.

Но по сути сейчас этой крипты уже целая куча, наиграются в форки, и крипто — печатный станок перестанет давать эффект прироста капы.

youtube.com/watch?v=s9866vj45UQ

Вряд ли стоимость транзакций в будущем будет играть значительную роль в изменениях цен на биток. Тони Вайс например часто говорит о том, что главная ценность биткоина в том, что он дал возможность иметь контроль над своими активами и это больше инструмент для сохранения богатства чем средство для платежей. Можно предположить, что в будущем достаточно, что бы стоимость всех издержек в сети биткоина была чуть ниже чем стоимость издержек для сети золота/дргих товаров сохранения стоимости и в таком случае он будет оставаться конкурентным поскольку даже если гипотетически складывается исторически высокая коммисия на сделку, она скорее всего еще очень много лет будет ниже стоимости издержек допустим при сделках с физическим золотом. А комиссия на фьючерс золота(по сути расписка которую также как биток можно купить для сохранения стоимости) допустим на globex составляет порядка 6-12 $ на круг за контракт, тогда да биток проигрывает со своими 100-200$ на круг, но разница между этими инструментами все равно огромная как по профилю рисков, так и по цене входа и регуляции.

многие сейчас обсуждают ценообразование биткоина, видимо и правда будет он по 50000$ через пару лет как некоторые товарищи еще в западных СМИ предсказывали…

еще год назад даже 5000$ казалось фантастикой а теперь по сути он может за пару дней такую волатильность сделать с 17000 до 12000$ и это все равно будет бычий рынок…

Многие факторы упомянуты верно, однако большой загадкой для меня например остается, как такие вещи как rootstock могут повлиять на цены.

С момента выхода статьи биток уже скорректировался, но стоимость транзакции все еще далека от средневзвешенных значений.