Рынок криптовалют показывает настоящие чудеса иррационального поведения. Рост 2017 года сменился падением в 2018. Настроения участников изменились значительно, кто то усматривает в этом новостной фон, кто-то неадекватную техническую и экономическую модель большинства токенов, а некоторые видят в этом глобальный заговор элит или производителей ASIC или видеокарт. Посмотрим на текущие фундаментальные показатели и сделаем небольшой прогноз на будущие события.

Жив ли майнинг ?

История этого молодого рынка показывает значительную связь текущей цены и поставки (майнинга). Доходность майнинга как производная цены и сложности сети остается относительно красноречивым показателем. Мы уже описывали некоторые интересные явления связанные с зависимостью сложности и цены на примере биткоина и его эластичности спроса\предложения на главном фьючерсном рынке планеты CME.

Взглянем на некоторую статистику на этот раз для Ethereum, так как на текущий момент это крупнейшая криптовалюта по совокупной сложности сети для «простых смертных» GPU майнеров.

Хешрейт и цена ETH

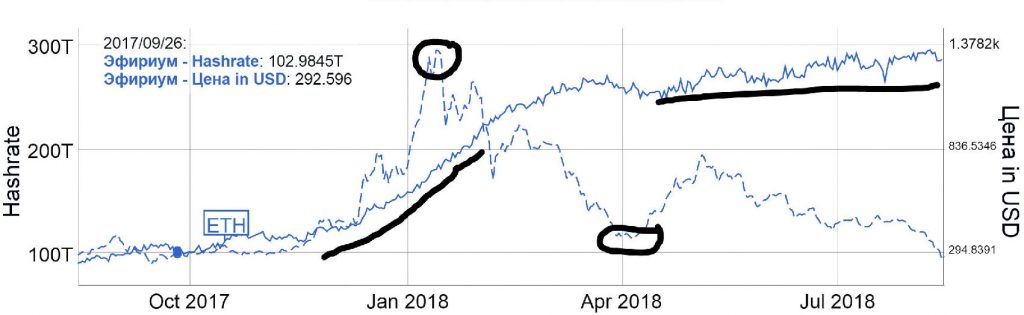

Хешрейт за последний год вырос в 3 раза, разделив текущее значение 286 Th\s на средний хешрейт одной видеокарты на алгоритме EtHash — 29 Mh\s мы получим примерно 10214285 видеокарт. Эта цифра не отражает реальных значений, но показывает относительные тенденции.

Тезис 1. Динамика роста сложности хешрейта всегда опаздывает за ценой ETH. Участники рынка верят в новые технологии и готовы вкладывать средства в увеличение мощностей даже во время значительных падений. В период с января по апрель рыночная цена токенов упала с 1400 $ до 380$ потеряв 75% стоимости. В то же время хешрейт продолжал рости темпами значительно превышающими средние значения за всю историю наблюдений.

Только после достижения низких цен и падения доходности от майнинга, хешрейт снизил темпы роста и достигнул плато в 250 -280 Th\s спустя несколько месяцев где и прибывает на текущий момент. Участники пересемотрели риски и новое оборудование вводится в эксплуатацию не так активно, если сравнивать динамику.

Волатильности Прибыли

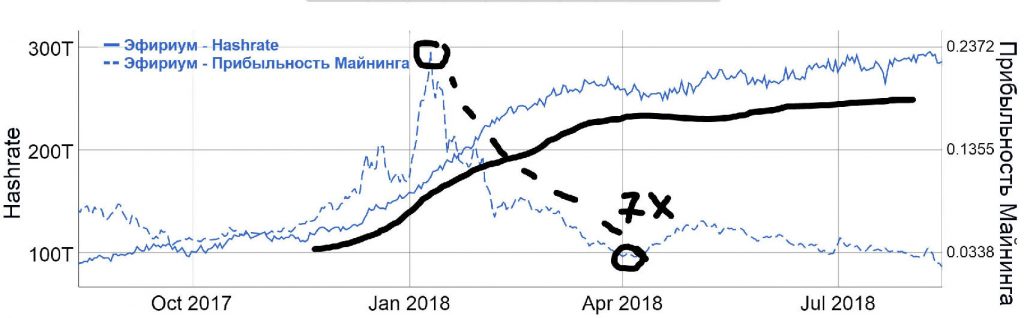

Логарифмический график отражает относительную прибыльности майнинга ETH на условную единицу мощности и хешрейт сети за последний год.

Тезис 2. Относительная прибыль от майнинга за последний год имела значительную волатильность. Мы видим что доход который могли получать майнеры на каждый Mh/s своих мошностей в январе 2018 в 7 раз выше чем в апреле. Взглянем на это явление еще подробнее.

За всю историю наблюдений разница между уровнем максимальной и минимальной прибыли была до 9 раз. На текущий момент мы находимся на уровне конца 2015 года с самым низким соотношением. Если не учитывать резких изменений курса, а майнить и сдавать намайненное 1 раз в месяц, то волатильность прибыли снижается до значения в 4.5-5 раз.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

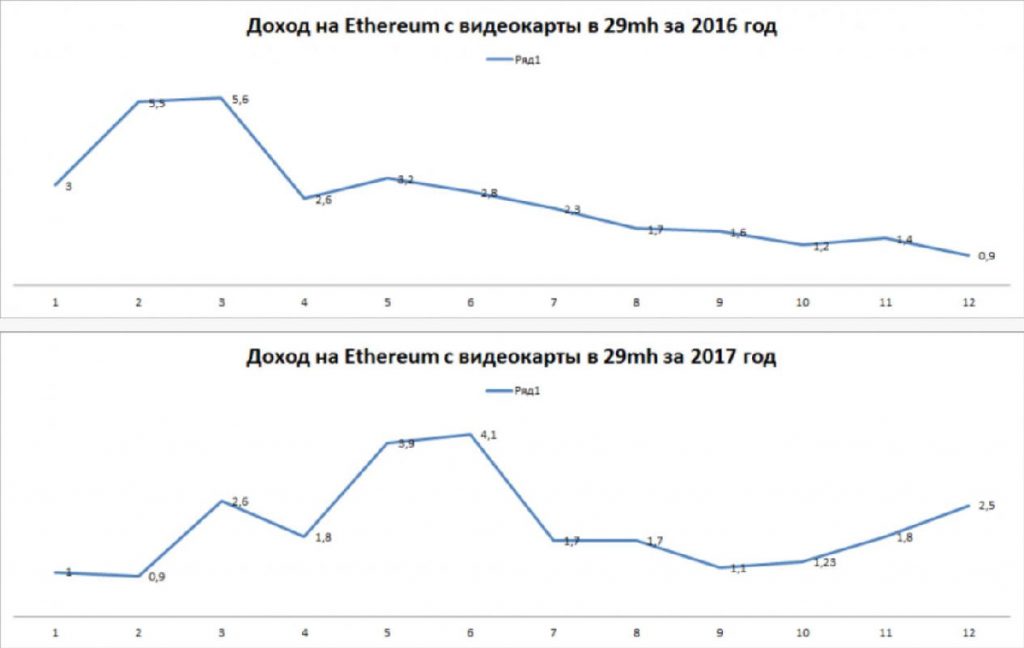

Для примера прибыль с одной средней видеокарты за 2016 и 2017 год изменялась с 5.6$ до менее чем 1$.

Тезис 3. Если расматривать этот показатель как индикатор для входа в бизнес связанный с майнингом криптовалюты нижняя граница выглядит привлекательной, при достижение верхнего диапазона наоборот продажа оборудования и выход в кэш 3 раза за 2 года оказывались эффективной стратегией поведения.

Транзакции и популярность

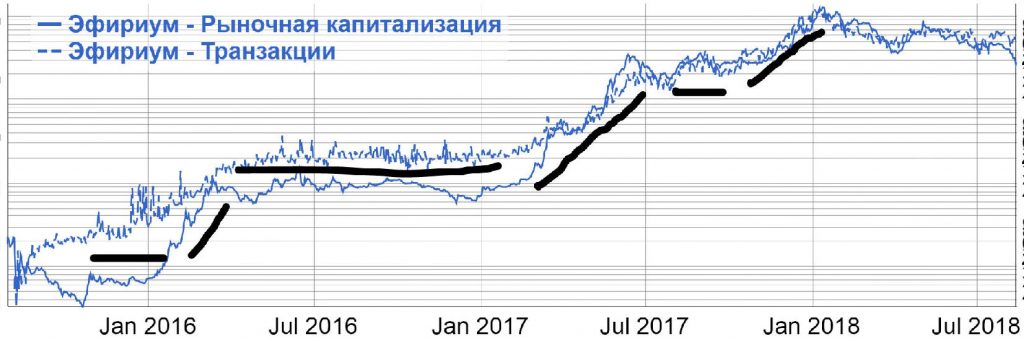

Итак мы знаем что за последние 2 года Эфир подорожал с 8$ до 1400$ в моменте или около 175 раз. Но что с популярностью, применимостью и тд ?

Понять это поможет беглый взгляд на кол-во и средний размер транзакций и их динамику, а также желательно исследовать проекты использующие прием платежей в ETH или конвертацию токенов ERC 20.

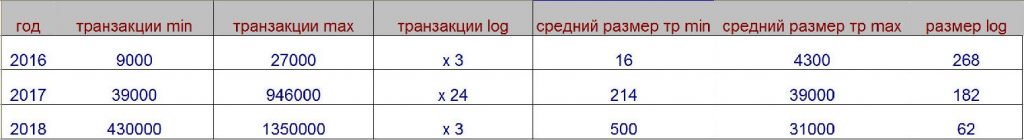

Что бы невилировать разницу между максимальными и минимальными значениями и заведомо сгладить манипуляции бирж с накруткой данных через тысячи адресов сознательно снизим иследдуемый порог. С 2016 года по 2018

Тезис 4. Минимальное количество транзакций выросло с 2016 по 2018 год с 9000 до 430000 в сутки. Рост в более чем 47 раз. Средний размер транзакции вырос с 16$ до 500$ за тот же период или в 31 раз. Итак выросла скорость движения и размер средств экономическая активность участников и сумарный ее рост от низкой базы в денежном выражении даже при расчетах от минимальных уровней очевиден.

На текущий момент на Эфире присутствует около 10 млн условных средних видеокарт или иных устройстd сумарный дневной объём добытых ими средств составляет около 8 170 000 $.

В самый плохой период 2018 при минимальных расчетах за сутки был сгенерирован объем транзакций в 270-300 млн $ при этом намайненные 8 млн. $ это 2-3% от общего объёма. В начале 2018 года 7.5-8 млн устройств делили между собой среднюю прибыль в 5-6 раз превышающую текушие значения. Таким образом в начале года на поддержание работы сети требовалось более 30 млн. $. но такие траты длились не долго.

Есть и обратная сторона, для любого блокчена важна конечная стоимость хранения и обработки данных. Если гипотеза верна то стремясь к эффективности сеть продолжит снижать издержки, а 3 % объема в общей структуре транзакций от майнеров не способны существенно изменить активность. Эфир уже набрал необходимый «запас прочности» и используется широким сообществом людей.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Риски майнинга

Что будет с ценой на ETH ?

Есть в этой истории одно «НО». Она слишком короткая. А где же уровень розетки? Те кто застали биткоин во время падения более чем на 80 % от хайпа 2014 года помнят период когда прибыль от майнинга снижалась длительное время и привело это к тому, что оплата счетов за электроэнергию и амортизация оборудования не покрывались полученной прибылью.

Ждет ли ETH тот же сценарий и уровень розетки ?

Да есть вероятность увидеть это явление. После этого последует плавное снижение волатильности и стагнация в коридоре 100-200$. Этот риск лежит в диапазоне 4-12 месяцев. С точки зрения фундаментальной оценки стоимости сети есть проблема связанная с большой волатильностью кол-ва и объёма транзакции, при сильном усреднение всех данных мы ввыели примерную цену фундаментальной поддержки и она равна 140-200$ на текущий момент.

Но проблема такой оценки как и любой другой которая опирается на законы Меткалфа и Мура в том, что кол-во транзакций как отражение общего интереса также меняется, объём эмиссии при этом сохраняется. Поэтому при снижении интереса цена может даже краткосрочно тестировать 100$, однако с текущими уровнями использования (не рисованными бумажными объёмами бирж) уход ниже 100$ практически не возможен и более того будет являться хорошей Value сделкой, так как покупка токенов принесет на дистанции 1-2 лет существо больше, чем добыча.

Выйдет новое поколение карт и старые снизятся в цене ?

Все участники ожидают к концу года сюрпризов от Nvidia и от производителей асиков. Некоторые верят в то, что такие компании неприменно пропампят курс криптовалют что бы увеличить продажи оборудования. Однако как показывает статистика выход новых карт в прошлом не приводил к резкой перестановке курса, а потери держателей старых моделей будут возрастать, но примерно с той же динамикой что и прежде.

Переход Эфира на POS убьет POW майнинг ?

Тенденция на снижение прибыльности майнинга сохранится. Представьте себе что в нутри коридора прибыльность может «отскакивать» локально и менятся в 5-7 раз, однако тренд есть тренд и он связан с тем что любая сеть стремиться к эффективности или проиграет более эффективной. Основа блокчейна это прозрачность и неизменяемость информации, POW майнинг важен, но не стоит переоценивать его, как и POS.

Рост сложности и введение новых ASIC убьет GPU майнинг ?

Не смотря на заявление относительно устойчивости алгоритмов Ethash или Eqhash к специализированным чипам, прогрессивные компании типа Bitmain способны выкатывать очень серьезные штуки. Сейчас это выглядит как борьба где разработчики должны накатывать апдейты защищая свою сеть от ASIC. Однако как было рассмотренно выше в интересах разработчиков и широкого круга держателей стремиться к тому, что бы плата за обслуживание сети постоянно снижалась, с чем асики прекрасно справляются и выглядт в этом смысле как эволюция, обратная сторона этого повышенная централизация, что в свою очередь наводит на мысли о том, что разработчики того же ETH будут стараться сидеть на 2-х стульях выкатывая апдейты только в критической ситуации когда целостность сети может пострадать, это значит неизбежное медленное снижение доходов для GPU ферм, но к счастью владельцы GPU всегда могут частично перейти на другие монеты, в случае достаточной дельты на рынке, здесь есть еще множество факторов поскольку сам рынок жестко арбитражат приводят к средним значениям доходность, а значит общий среднерыночный показатель доходности будет снижаться не только для GPU ферм.

Законодательные запреты

Это даже обсуждать смешно, без сложных алгоритмов и железа для фильтрации сетевого трафика такие запреты останутся «запретами на бумаге», а на практике все продолжит работать, так уже было. Более того в моменты запрета биткоин как правило получив «бесплатную рекламу» набирал большую популярность.

Повышение требований к лимитам на вывод и верификация для пользователей бирж с политикой KYC & AML

Этот риск уже реализован, однако появление новых локальных обменников неизбежно, а также развитие распределенной структуры DEX бирж и атомарных свопов. Тенденция однако очевидна, все больше регулирования и возможно даже попытка многих государств обязать стать налоговыми агентами даже мелкие биржи. Вывод через серые каналы и обналичка будут дорожать, увеличивая общие расходы.

Рост стоимости КВт\ч для конечных потребителей или прогресивная тарификация

Этот риск также присутствует, глобальная тенденция в следующие 5-10 лет это рост на 3-7% в год электроэнергии для таких стран как Китай, Венесуэла, Аргентина, Бразилия и другие по данным BIS. Что будет с ценой в СНГ ? Обычно на локальном внутреннем рынке она имеет похожую динамику, однако распределяется для потребителей с дисконтом к мировым ценам. Разумно было бы закладывать дополнительную потерю 2-3 % прибыли в год из за этого фактора.

Риск контрагента

Для тех кто выбирает делегирование обслуживание и размещения оборудования текущий рынок предлагает массу возможностей. Это и так называемые сервисы облачного майнинга и майнинг хотелы. А также взаимодействие с продавцами мощностей типа NiceHash, теоретически все эти сервисы также несут определенные риски, которыми конечный потребитель платит за комфорт. И если майнинг отели это относительно приемлемый вариант, то облачный майнинг почти всегда заканчивается как история с hashflare которые очень часто меняли условия контрактов.

Рост популярности алгоритмов типа DAG

Этот риск затрагивает как POW так и POS и другие концепции того как должен работать майнинг. Но беглый взгляд на долю использования этих технологий (IOTA и другие) показывает, что это она составляет только 2-3% от общей доли приходящейся на топовые криптовалюты. И все топовые криптовалюты имеют POW или POS или DPOS майнинг. Так что это самый незначительный и маловероятный сценарий.

Такие риски как рост тарифов или смена модели тарификации на прогресивную, еще быстрее приведет к точке отрицательной доходности, домашних майнеров в рф, думаю закладывать можно не 2-3% в год а все 20-30% на ближайщие 2-3 года и приведение к паритету близко к мировым.

На текущий момент доход с одной 1070ti на eth пр цене квт в 0.08 $ около 0.3$ в сутки, еще немного и уровень розетки печаль…

Много интересного узнал и посмотрел с другой точки зрения на процессы в этой индустрии, редкость такие материалы спасибо большое!

Что автор думает о новом поколении 2080 и 2080ti ? Правда ли что тензорные ядра там будут лучше работать для распределеной бигдаты ? и стоит ли входить в новое поколение с этой целью